Víctimas del imperialismo

Presión fiscal y presupuestos

Subir impuestos en tiempos de crisis es una iniciativa perversa por su carácter procíclico, pero difícilmente se podrá evitar por los destrozos que ha hecho el coronavirus

LA finales de abril, el Gobierno comunicó a Bruselas que el déficit público a finales de 2020 estaría en torno a los 115.000 millones de euros, unos 80.000 más que en 2019, aunque la mayoría de los analistas califican la previsión de optimista. En cualquier caso, un enorme agujero que el Ministerio de Hacienda tendrá que encajar en los presupuestos de 2021, sobre los que comienza a trabajar. La ministra insiste en que tenemos un amplio margen para subir impuestos (unos 72.000 millones) porque la presión fiscal es 6 puntos menor que en Europa. El vicepresidente Iglesias elevó la diferencia hasta 7,5 puntos y esgrimió razones de “justicia fiscal” y “patriotismo” en su alegato para subir los impuestos en cerca de 90.000 millones de euros, según el Ministerio de Trabajo.

Aunque las cifras no cuadren, es evidente que se trata de magnitudes que permitirían reparar una parte significativa del daño provocado por el coronavirus, pero también tan importantes como para exigir una reflexión responsable sobre su impacto en la economía, posibles alternativas y sobre si efectivamente puede convertirnos en una sociedad más equitativa y justa en términos fiscales.

Según Eurostat, la presión fiscal en España (porcentaje de impuestos y cotizaciones sociales sobre PIB) fue 35,2 en 2018, muy similar al conjunto de la OCDE, pero inferior a la media de la Unión Europea (40,3) y muy especialmente a Francia (48,4), Bélgica (47,2) o Dinamarca (45,3). La diferencia, por tanto, es significativa, pero algo inferior a lo que se dice desde el Gobierno y con tendencia a reducirse en los últimos años. En cualquier caso, y dada la contracción esperada en el PIB, si la presión fiscal se eleva hasta el nivel de la Unión Europea, la recaudación aumentaría en torno a los 56.000 millones de euros. La cantidad sigue siendo muy importante, aunque en principio inferior a las barajadas desde las instancias gubernamentales.

Pero, ¿contribuiría este cambio a una mayor “justicia fiscal”? Habría que definir el término, pero no parece demasiado justo que, si la renta bruta de un ciudadano medio en España es un 9,9% inferior a la de su equivalente en la Unión, ambos deban soportar la misma presión fiscal. El concepto esfuerzo fiscal resuelve el conflicto relacionando la presión fiscal con la renta bruta por habitante en cada país. Dando el valor 100 a la renta per cápita media en la Unión, para que presión y esfuerzo fiscal tengan el mismo valor, se obtiene que el esfuerzo del contribuyente español (39,1) equivaldría a una presión fiscal solo 1,2 puntos inferior al promedio europeo. Francia reduciría significativamente su esfuerzo (45,5), pero continuaría por encima de la media europea, mientras que Bélgica lo reduciría hasta igualarse (40). En Dinamarca, sin embargo, se obtiene que la fuerte presión fiscal sobre el contribuyente se transforma en un reducido indicador de esfuerzo (34,4) debido a su elevado nivel de renta per cápita.

En el caso de España el margen para subir impuestos es evidente en el caso del IVA e impuestos especiales, pero en IRPF y sociedades las diferencias tarifarias no son tan acusadas como el efecto sobre la recaudación final del complejo sistema de deducciones y bonificaciones. En el caso del IRPF, el tipo máximo (43,5%) es relativamente reducido, pero en cambio se aplica a niveles salariales solo 2,4 veces superior al salario medio, que es uno de los más bajos de toda la Unión. Las cotizaciones sociales, por su parte, son especialmente elevadas, de forma que la denominada cuña fiscal (la diferencia entre lo que cobra un trabajador y lo que le cuesta a la empresa que le paga) es del 39,5 %, superior en 3,5 puntos a la media de la OCDE, con el consiguiente efecto desincentivador a la contratación.

No debe faltar mucho tiempo para que desde el Ministerio de Hacienda nos aclaren las dudas sobre la subida definitiva de impuestos para afrontar la reconstrucción, pero a la vista de los datos anteriores, y siempre desde la perspectiva de la “justicia fiscal”, el margen para subir impuestos no parece tan amplio como se apunta desde el Gobierno. Por otra parte, valorar la reducida presión fiscal sin introducir en el análisis el elevado nivel de desempleo y el bajo nivel de los salarios, que obviamente tienen una repercusión decisiva sobre la base de recaudación, es como mínimo una simplificación excesiva y probablemente también un enfoque irresponsable del tema.

Lo mismo cabría decir de la economía sumergida y del fraude fiscal. La primera se estima en torno al 22% del PIB y está muy relacionado con el segundo y en ambos casos España figura entre los países con perores datos de Europa y de la OCDE. Curiosamente, el impacto de este fenómeno sobre la recaudación de tributos ha sido estimado por Funcas en un 6% del PIB, que nos sitúa en una recaudación próxima a la que desde Hacienda se identifica con el margen existente para elevar la presión sobre el contribuyente.

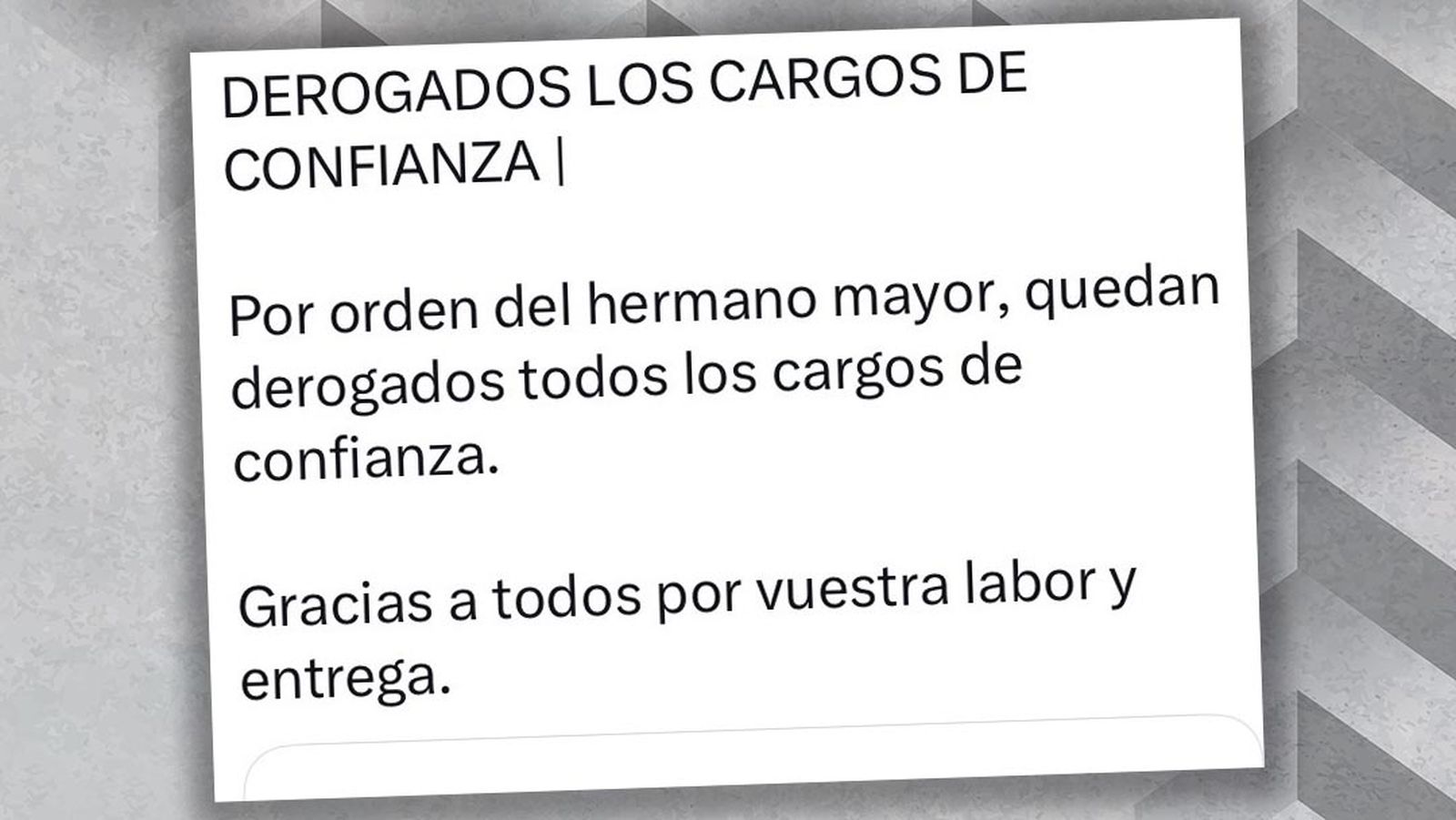

Una opción adicional, ampliamente reclamada desde diferentes ámbitos de la sociedad civil, es la reducción del tamaño de lo que podría llamarse la superestructura política del Estado, por su reducido, sino nulo, impacto sobre los servicios públicos que percibe el ciudadano. Lamentablemente, señalar que gobiernos repletos de organismos y del correspondiente personal de apoyo encajan difícilmente con las estrecheces en la sanidad y la educación públicas y con la demanda de mayor esfuerzo fiscal al contribuyente, garantiza la descalificación por demagogia desde la mayoría de los frentes políticos.

En cualquier caso, subir impuestos en tiempos de crisis es una iniciativa perversa por su carácter procíclico, pero que difícilmente se podrá evitar en este caso, dada la gravedad de los destrozos de la pandemia. El reto es minimizar la magnitud de la subida y, de paso, sus consecuencias negativas, aunque lo ideal sería aprovechar la elaboración de los presupuestos y la excepcionalidad del momento para nuevos impulsos a la lucha contra la economía sumergida y el fraude fiscal y para reducir el gasto superfluo del Estado.

También te puede interesar